Il Decreto Liquidità getta le basi di un prestito, che i titolari delle imprese possono richiedere agli istituti di credito o alle finanziarie contando su condizioni di favore, ma soprattutto sulla garanzia dello stato.

Per quanto riguarda le PMI, lo stato garantirà a titolo gratuito e fino a fine anno un prestito fino a 5 milioni di euro (e fino al 90% dell’importo) alle imprese che hanno meno di 500 dipendenti.

Si tratta di prestiti a tassi agevolati e che devono prevedere l’inizio del rimborso solo dopo 24 mesi dalla concessione.

La durata può essere fino a 6 anni e l’importo non deve essere superiore al 25% dei ricavi che sono stai conseguiti nell’ultimo bilancio (o comunque non superiori a 25mila euro).

Decreto Liquidità: la questione garanzie

Solitamente quando un’azienda fa richiesta di accedere a un credito, la banca o la finanziaria avviano un’istruttoria.

Non in questo caso.

O meglio, la garanzia è sempre prevista al 100% per le pmi che non superano gli 800mila euro di ricavi, l’importo concesso è massimo del 15% (di questi ricavi) con clausola che il 50% del finanziato deve esser utilizzato per pagare personale, collaboratori, affitti e debiti contratti con i fornitori.

Tuttavia, alcuni istituti di credito hanno inserito clausole supplementari, non previste dal Decreto Liquidità, come ad esempio il non avere chiesto altre facilitazioni ad altre banche o che ad una specifica data l’impresa non si trovasse in condizioni di difficoltà.

Altre istituti hanno invece subordinato il prestito alla conversione del decreto in legge e, se qualora ciò non avvenisse, hanno previsto che il prestito possa comunque essere erogato, ma ad altre condizioni.

In questo scenario, avere una buona reputazione finanziaria conta.

Conta per sfruttare al meglio le possibilità offerte dal Decreto Liquidità, non solo per le pmi ma anche per le grandi che possono contare su prestiti al 90% o prestiti al 90% Stato e 10% Confidi, di cui parleremo fra qualche riga.

Sono molti i fattori che concorrono per generare la buona reputazione finanziaria di un’azienda, ma (quasi) tutti sono legati dal filo rosso dei dati che sono in grado di provarla.

Dati che devono e meritano di essere raccolti con puntualità, qualsiasi sia il comparto aziendale interessato.

Dall’area vendite al customer care, fino alla Tesoreria che con il Decreto Liquidità acquista una ruolo ancor più importante nello scenario aziendale.

Un ruolo che permette di dimostrare con dati concreti la buona reputazione dell’azienda, grazie alla possibilità di estrarre dati relativi ai rapporti con gli istituti di credito, con i clienti e con i fornitori.

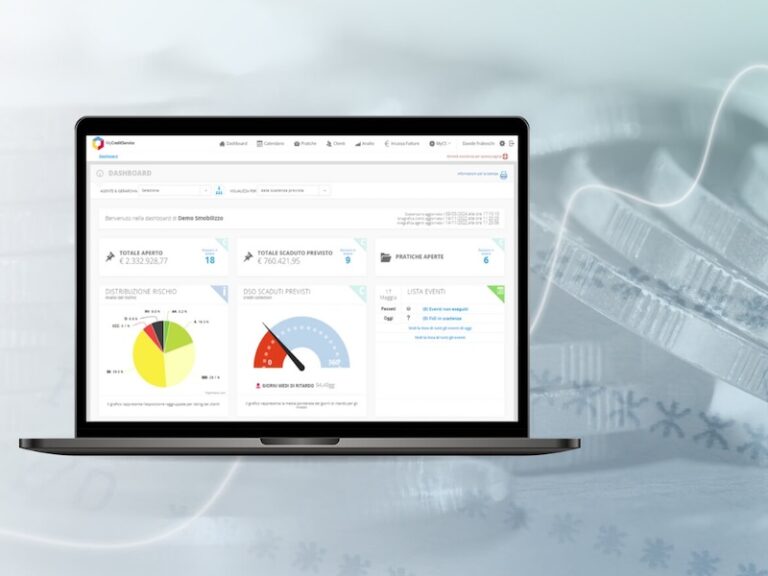

Un ruolo che merita essere supportato da un moderno software per la sua gestione, come Gold La Tesoreria che aiuta l’azienda a gestire il comparto con la massima cura, anche in modalità remota e con la possibilità di estrarre dati specifici quando servono in modo veloce.

Ecco che alla luce delle possibilità offerte dal Decreto Liquidità, questa possibilità diventa un plus per l’azienda.

Non solo per far fronte a una situazione di emergenza, ma anche per disegnare un futuro dove la buona gestione della tesoreria sarà sempre più cruciale per promuovere il benessere aziendale.

Accesso al decreto grandi imprese: la buona reputazione e l’istruttoria (alleggerita)

Il Decreto Liquidità prevede che per le grandi imprese si valuti la struttura economica-finanziaria, escludendo l’andamento degli ultimi 6 mesi, perché potrebbe risentire degli effetti paralizzanti del lockdown.

Le banche dovranno quindi poter disporre di un erogazione creditizia salda, che regga il periodo di stress e che possa essere valutata in termini di rischio e opportunità.

Non è segreto che gli istituti stiamo definendo nuove politiche creditizie che inglobino previsioni sui possibili effetti della crisi sui bilanci della clientela.

Qui entra in scena la necessità di poter disporre di una buona reputazione finanziaria, caratteristica che permette alle imprese di ben porsi nei confronti degli istituti di credito.

Perché le richieste che arriveranno sulle scrivanie delle banche saranno numerose e serve che l’erogazione del credito possa essere tempestiva e agile, frutto di una corretta valutazione del merito creditizio.

Questo perché in mancanza di un’istruttoria complessa, la banca stessa potrebbe subire un deterioramento del portafoglio crediti, perché si tratta di finanziamenti e non di erogazioni a fondo perduto da parte dello stato.

Scenario in cui una politica troppo accomodante potrebbe portare a ripercussioni sistemiche nel breve termine.

Dal punto di vista degli imprenditori, per poter accedere al Decreto Liquidità è necessaria una buona reputazione finanziaria, il che coincide con l’avere una Centrale Rischi sotto controllo e facilmente interpretabile.

In questo scenario il servizio GOLD Cr si propone di effetto, perché permette alle imprese di ottenere una lettura della Centrale Rischi semplice quanto precisa, base per la dimostrazione della solida reputazione finanziaria.